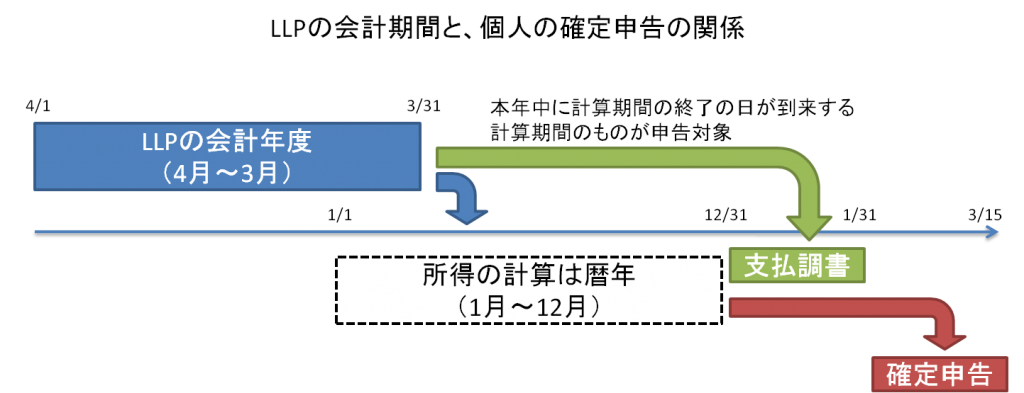

第2回は、1月末が提出期限の書類について。

LLP(Limited Liability Partnership/有限責任事業組合)の利益そのものに法人税等が課税されない

パススルーの仕組みであることは、当サイトでもご紹介の通りです。

みなさんよくご存知の「源泉徴収」も、LLPから構成員に分配するときには必要ありません。

ですので、この手続きによって納税や還付が発生しないため忘れがちですが、

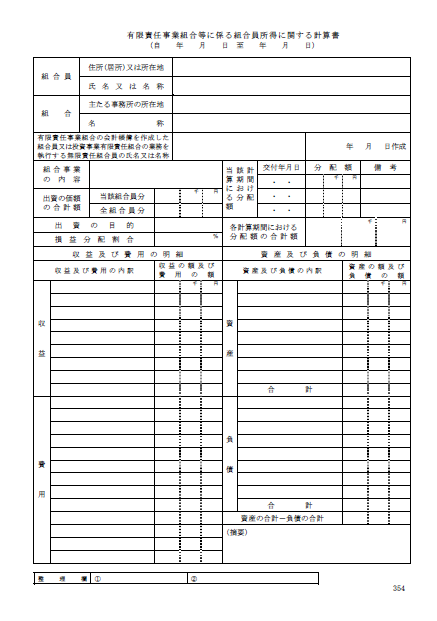

「組合員所得に関する計算書」という書類を、税務署に提出する必要があります。

組合契約に定める計算期間の終了の日の属する年の翌年1月31日 に提出することになります。

例えば、LLPが3月決算の場合、決算をしていない4月以降のLLPの損益は、

この「計算書」にも、そして個人の「確定申告」にも関係ありませんのでご注意ください。

基本的には、

あらかじめ作成したLLPの損益計算書にかかる項目について、

利益分配割合に応じて按分し、転記すればよい考えられます。

ちなみに、

ここでの利益分配とは、実際に分配金を支払ったかどうかではありません。

つまり分配金をいくら払うか(受け取るか)にかかわらず、たとえ分配ゼロであっても

その分配金自体が申告対象となる所得にはなりません。

分配金額にかかわらず、損益割合で定めた計算結果を、自身の所得に取り込むことになります。

有限責任事業組合等に係る組合員所得に関する計算書合計表(国税庁HP)

有限責任事業組合等に係る組合員所得に関する計算書(国税庁HP)

確定申告のご相談にのって頂けますでしょうか?

2012年退職後、個人事業主の開業届を出したその後にLLPを家族と設立しました。

2013年は休眠状態でしたので、税務署に相談したところ収入が発生していないので個人での青色申告不要と言われました。

また、LLPに関しても休眠状態でしたので、同じく何も提出しなくてもいいです、と言われました。

今年に入って、LLP以外で収入が発生するようになりましたので、税務署に相談に行ったところ、「組合員所得に関する計算書」を提出するように言われました。同時に、提出の必要はありませんがLLPの青色申告書も作成して、構成員の合計と合致する必要がありますとも言われました。

そこで、LLPの決算は4月-3月なので、昨年は計算書を提出していませんので2015年1月に2014年1月-3月分の計算書を提出する準備をしている最中です。

しかし、私の場合は、LLPでの収入の青色申告とLLP以外での収入の青色申告の2つを申告する必要があると税務署の係の方から言われました。後の祭りなんですが、LLPの登記時に専用通帳を作るところまで考えていませんでしたので、個人事業主の通帳がLLP通帳と同一となっています。

そうしますと、LLPでの青色申告と個人事業主での青色申告とを分けて2本立てにできないのですが、LLPの収入とLLP以外の収入を同時に申告するのは受け付けてもらえないのでしょうか?

それとも通帳は同一でも分けて申告する方法があるのでしょうか?

経理の知識がありませんので、分かりにくい質問になっているかもしれませんが教えて頂けると助かります。

よろしくおねがい致します。

萬田さま

このたびはお問い合わせいただきありがとうございます。

1つの預金通帳に「個人事業分」と「LLP収入分」のどちらも含まれているということですが、

預金通帳は1つであっても、二者を区分して申告する必要があると考えます。

例えば個人名義の預金通帳に「個人事業」と、年金や給与など「事業以外の入金」が

振り込まれた場合には、「個人事業」のみを事業所得として申告します。

今回の場合は、これに「LLP収入」が加わったことになりますので、最寄りの税務署等に

相談に行かれる際には、事前にどちらの収入に帰属するか(あるいはどちらでもないか)

メモや書類(請求書など)を整理した上で対応ください。

以上は一般的な回答になりますので、収入の帰属など、個別の判断に関しましては

最寄りの税務署または税理士などの専門家に確認いただくことをおすすめします。

河上 様

ご回答ありがとうございます。

素人にはLLPと個人事業とを分けて申告するなんてとてもできそうにありませんし、

税理士さんにお願いするほどの収入は上がっていません。

たまたま人からLLPを進められたんですが、

個人事業主がLLPを設立するメリットは見当たらないようです。

LLPを解散して個人事業だけで申告する方向で考えます。

萬田さまへ

LLPについては、収益が獲得できた時の利益分配が自由であることや、有限責任であること等がメリットで、LLPを数年間存続しているお客様もいらっしゃいます。

逆に、法人格を有しなかったり、そもそも認知度が低かったりということで、LLPを解散し法人(株式会社)を設立したお客様もいらっしゃいます。

われわれ専門家にとっても、お客さまの抱える状況に応じて適切な組織を提案することを心掛けたいと改めて考えました。こちらこそコメントいただき、誠にありがとうございます。

お忙しいところすいません、LLPを開設した場合の会計に関して質問があります。

LLPであっても、組合員が個人の場合、報酬によっては源泉徴収が発生しますよね。その場合なのですが、

・クライアントが発行してくれます支払い調書には記載する番号は、組合は法人番号でよいのでしょうか?(組合は法人格でないのに番号をもらえるものなのでしょうか?)

・LLPが毎年1月までに提出する法定調書(計算書)には源泉された額の記載は必要ないということでよいでしょうか?(項目が見つからなかったため、不要なのかなと思いました)

・組合員は、確定申告で、分配された源泉徴収額を記載し、また還付を受けるということでよいでしょうか?

もし法人番号で源泉を徴収されて、確定申告では個人番号でとなると、還付のときの紐づけがうまくいかない気がしましたので。

ご教示いただけますと大変ありがたいです。

青木 さま

ご質問ありがとうございます。

まず前提として、「LLPが報酬を受ける場合」のことと理解しました。

LLPが受ける報酬については、法人や人格のない社団と同様に、一般的には源泉徴収の対象とならないものと考えます。

(そもそも組合員が個人か法人かは、支払元がすべて把握できるとも限りません)

なおLLPに法人番号は、一般には発行されません。(法人税等の納税の義務がいないため)

個別の事案につきましては本ページではご回答しかねますので、恐れ入りますが税務署等にご確認いただければ幸いです。

ご回答ありがとうございました!

大変助かりました。

仰られるように、LLPが報酬を受ける場合の質問でした。

税務署にも確かめてみたいと思います。

お忙しい中申し訳ないのですが、相談に乗っていただけますでしょうか?

昨年LLPの登記を申請したのですが、今まで休眠状態で収入、費用は発生しておりません。

その場合は税務署に報告する必要はあるのでしょうか?

宜しくお願い申し上げます。

古宮 さま、ご質問ありがとうございます。

通常は「収支も配当も0円」とする支払調書を提出するのではないかと考えられます。

収支がなかったことで届出の義務がなくなるわけではなく、

例えば当事務所の関与先法人では、収支がない(いわゆる休眠状態)場合でも法人税の申告をお願いしています。

具体的な手続きについては、所管の税務署にお問い合わせいただければと思います。

ご回答有り難うございます!

税務署の方に確認してみます。

佐藤と申します。

LLPが税理士などに報酬を支払う場合、

個人に準じ、LLPが給与支払者ではない場合は源泉徴収義務はなく、

LLPで給与を支払っている場合は源泉徴収義務あり、と考えるのでしょうか。

また、組合員のひとりが個人的な事業において給与を支払っている場合はどうなるでしょうか。

なんだかややこしいので、LLPとしては預かりたくないなというのが正直なところです…

佐藤さま、コメントありがとうございます。

これはLLPでの給与支払事務を行うか否かですので、組合員それぞれの納税義務とは別に考えます。

LLPが給与支払事務所である場合は源泉徴収義務が発生しますが、そうでない場合は士業等の報酬については源泉徴収ができないもとの考えます。

給与支払事務所の設置手続きについては、所管の税務署にご確認ください。

ご回答ありがとうございます。

やはりLLPとして給与支払を行っていない場合源泉徴収義務者にならないということになるのですね。Q&Aなどにも載っておらず、助かりました。

2019年に「LLPが報酬を受ける場合」の質問をしたものです。

間違ってしまうといけないので、訂正を記載したいと思います。

●LLPが源泉徴収される場合は、徴収側がLLP内の源泉徴収を受ける「人数を納付時に記載」します。

例:AとBのいるLLP

源泉徴収対象が2人なので納付書の「人員」に「2」と記載してもらう。

徴収した側は支払調書に、分配率に応じて、各々の源泉徴収額を記載します。

例:一年間の支払いが100万円だった場合(数字は約なので実際は計算された金額)。※Aの分配率は70%、Bの分配率は30%とした場合。

A 約60万を支払い 約10万を徴収

B 約27万を支払い 約3万を徴収

というような形で、源泉の対象になった支払い人員の記載をする。AとBの各々が確定申告をする。

国税庁へ電話して得た回答ですが、徴収側もLLPの源泉徴収のやり方なんてわからないので、こういった形にするように説明書を送ってお願いしています。自治体によって違いがあるかもですが、LLPはパススルーの原則に適っていると思います。

●LLPでも法人番号は発生します。ただし法人格はありません。法人格のものとは違う形の法人番号となっていました。

実際に組合を作ってみた結果ですが、自治体によっては変わるかもしれません。

青木 さま

コメントいただきありがとうございます。

LLPの制度ができてから15年、ブログ掲載(2011年)から10年以上経ちますが、

実務上は不明確な部分がまだ多いことを実感しています。

青木さまのおっしゃるとおり、税務上の対応は一例ですので、このブログを

ご覧いただいた方でも、ご自身で税務署等に確認されることをお勧めします。

・今回はLLP組合員が2名とも個人で、損益分配割合も含めて支払者が既知であるケースです。

支払者に状況を伝え丁寧に対応されており、パススルーの原則に沿っていると思います。

なお2023年は消費税インボイス制度が始まります。

組合員全員が適格請求書発行事業者であればLLPでも登録申請が可能との説明です。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/pdf/invoice_05_03.pdf

・国税庁法人番号サイトに、LLPは13桁法人番号は付与されないとされています。

https://www.houjin-bangou.nta.go.jp/shitsumon/shosai.html?selQaId=00046

ただし納税実務上、税務署からの8桁整理番号などは付与されるケースも考えられます。

貴重な情報をありがとうございます。