【税理士がわかりやすく解説】売上はあるのに黒字倒産するのはなぜ?「財務3表」の重要性

皆さんこんにちは。福岡市の税理士 河上康洋です。

会社を経営していると、必ず耳にするのが「決算書」や「財務3表」という言葉です。

「経営者なら自社の数字を理解すべき!」と言われても、実際には「専門用語が多くてよく分からない…」「会計や数字は苦手…」と感じている方も少なくありません。

しかし、財務3表は会社の健康診断書のようなもので、経営判断をするうえで欠かせない情報が詰まっています。

金融機関や投資家も、この財務3表をもとに会社を評価しています。

そこで今回はこの財務3表を

- 儲け…損益計算書

- 体力…貸借対照表

- 流れ…キャッシュフロー計算書

を表すものとして「経営者が誤解しやすいポイント」を解説します。

まずは

「財務3表って何?」

と聞かれてパッと上記の1~3を思い浮かべられるようになっていただければと思います。

経営に関する数字が分かることは、会社を強くし、経営者としての判断力を高めることにつながります。

ぜひこの記事をブックマークして読み返していただければと思います。

- 1. 会社が儲かってるかどうかを判断するには

- 1.1. 「損益計算書(P/L)」

- 1.1.1. 経営での活用例

- 1.1.2. よくある誤解「黒字だから安心!」は間違い?

- 2. 会社の体力がどれくらいかを判断するには

- 2.1. 「貸借対照表(B/S)」

- 2.1.1. 経営での活用例

- 2.1.2. よくある誤解「売上が伸びているから会社は健全だ」は間違い?

- 3. 会社のお金の流れを見るには

- 3.1. 「キャッシュフロー計算書(C/F)」

- 3.1.1. 経営での活用例

- 3.1.2. よくある誤解「利益が出ていれば現金も増えているはず」は間違い?

- 4. 財務3表は3つセットで理解しよう

- 5. 福岡市・博多エリアの税理士をお探しの方へ

- 5.1. 数字を味方につける経営をサポート

会社が儲かってるかどうかを判断するには

「損益計算書(P/L)」

財務3表の中でまず一番イメージしやすいのが「損益計算書」です。

これは1年間や四半期といった一定期間における会社の「収益」と「費用」をまとめ、その結果として「利益(または損失)」を示したものです。

「売上高」「売上原価」「販売費や管理費」「営業利益・経常利益・当期純利益」

といった形で、段階的に利益が計算されていて会社が「どのくらい儲かったのか」が分かります。

経営での活用例

- 売上総利益率(粗利率)を見て、仕入や原価の管理状況を確認する

- 営業利益率を比較して、販管費が適切かを分析する

- 前年や同業他社と比較して、収益構造の強みや弱みを把握する

このような場面で損益計算書を見て儲かってるかどうか?を確認したり、経営判断に役立てます。

よくある誤解「黒字だから安心!」は間違い?

「黒字だから安心!」と思う経営者は少なくありません。しかし黒字でも資金繰りに困るケースは多々あります。

たとえば売掛金が多く、まだ現金が入ってきていない状態では帳簿上利益が出ていても実際の資金は不足しているのです。

会社の体力がどれくらいかを判断するには

「貸借対照表(B/S)」

次に解説するのは「貸借対照表」です。

これは決算時点で会社が「どんな財産を持っていて」「どれだけ借金があり」「純粋な資産はいくらか」を示す表です。

左側に「資産の部」(現金、売掛金、在庫、建物や設備など)。右側に「負債の部」(借入金や買掛金)そして「純資産」が並びます。

経営での活用例

- 借入金の割合が高すぎないかを確認し、返済計画を見直す

- 在庫が膨らみすぎていないかをチェックする

- 手元資金の残高を確認し、急な支払いに備える

このような場面で貸借対照表を見て会社の体力(資産や資金)を把握するために役立てています。

よくある誤解「売上が伸びているから会社は健全だ」は間違い?

「売上が伸びているから会社は健全だ」と思い込みがちですが、必ずしもそうではありません。

売上が伸びてもそれ以上に借金が膨らんでいたり、在庫が増えすぎて現金が不足していることもあります。

売上規模だけを見てすごい!と思ってしまいがちですが、貸借対照表を見なければ会社の本当の体力は分からないのです。

会社のお金の流れを見るには

「キャッシュフロー計算書(C/F)」

最後に「キャッシュフロー計算書」です。

これは一定期間における現金の増減を

- 営業活動

- 投資活動

- 財務活動

の3つに分けて示す表です。

この表を見れば、会社のお金がどこから入ってきて、どこに出ていったのか?が一目で分かります。

経営での活用例

- 営業キャッシュフローがプラスかどうかを確認し、本業が健全かどうかを判断する

- 投資キャッシュフローがマイナスなら、将来に向けた投資をしていることが分かる

- 財務キャッシュフローの借入依存度が高すぎないかをチェックする

このような場面でキャッシュフロー計算書を見てお金の流れを把握することに役立てています。

よくある誤解「利益が出ていれば現金も増えているはず」は間違い?

「利益が出ていれば現金も増えているはず」と考えるのは危険です。

例えば多額の設備投資をした場合、損益計算書では減価償却で少しずつ費用計上されますが、実際の現金は一度に出ていきます。その結果、利益は黒字でも現金は大幅に減少することがあるのです。

財務3表は3つセットで理解しよう

おさらいをすると

- 損益計算書は「儲け」

- 貸借対照表は「会社の体力」

- キャッシュフロー計算書は「お金の流れ」

を示しています。

POINT

財務3表は3つをセットで見ることが大切です。

どれか一つだけを見ても正しい経営判断はできません。

黒字でも資金繰りが苦しかったり、売上が伸びても財務基盤が弱ければ倒産のリスクは高まります。

しかし数字に強くなれば、会社の課題や改善ポイントが見えるようになり、結果として「黒字化」や「売上拡大」といった経営目標を現実のものにできるようになっていきます。

最初は難しく感じるかもしれませんが、月次で決算を確認し、数字を読み解く習慣を身につけることで次第に数字に強くなっていきます。

ぜひ経営者のみなさまに財務3表の見方や考え方を身につけていただき、経営に役立てていただきたいと思っています。

福岡市・博多エリアの税理士をお探しの方へ

数字を味方につける経営をサポート

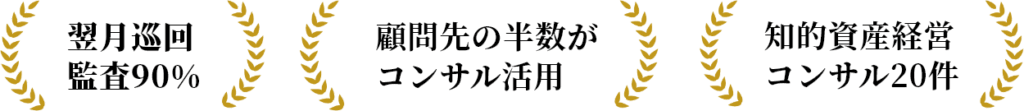

当事務所では税務だけではなく、中小企業診断士の国家資格を持つ経営コンサルタントが会社の強みを分析し、数値化・言語化を行います。

税理士と中小企業診断士の両方の知識を活かして収益性分析から経営改善提案までサポートしています。

- 「黒字化に本気で取り組みたい!」

- 「もっと売上拡大を目指したい!」

- 「数字に強い経営者になりたい!」

そう考えている方は、ぜひ一度ご相談ください。

御社の規模・課題に応じて最適なご提案をいたしますので、ご希望の方はお電話またはお問い合わせフォームからご連絡ください。

河上康洋税理士事務所

代表 河上康洋

プロフィール

- 福岡市の税理士。中小企業のためのコンサル型税理士として税務・会計面はもちろんのこと、経営者のビジョンの具体化、管理会計をベースにしたお金の流れの見える化をアドバイスしています。

最新の投稿

コンサルティング2026/02/13建設業の経営相談実績あり「数字を見ながら話せる相談相手の選び方」

コンサルティング2026/02/13建設業の経営相談実績あり「数字を見ながら話せる相談相手の選び方」 税務2026/02/13【税理士がわかりやすく解説】建設業の経理特有の勘定科目とおすすめの会計システム

税務2026/02/13【税理士がわかりやすく解説】建設業の経理特有の勘定科目とおすすめの会計システム 税務2026/02/12【税理士が解説】税抜経理と税込経理の違い|固定資産の判定基準も紹介

税務2026/02/12【税理士が解説】税抜経理と税込経理の違い|固定資産の判定基準も紹介 税務2025/12/16【税理士がわかりやすく解説】キャッシュフロー計算書の見方|「黒字なのにお金がない!」を防ぐ3つのポイント

税務2025/12/16【税理士がわかりやすく解説】キャッシュフロー計算書の見方|「黒字なのにお金がない!」を防ぐ3つのポイント

税理士へのご相談・お問い合わせ

福岡市で税務やコンサルティングに関するご相談なら河上康洋税理士事務所へお問い合わせください。

税理士×中小企業診断士が対応します。

092-292-6685

グループリンク【平日】09:00~17:00