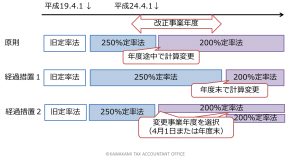

200%定率法については、期間をまたぐ初年度は、従前の「250%」でも計算できることをご紹介しました。

もうひとつ、特例計算があります。

【経過措置 2 過年度の250%分も「200%」にあわせてOK】

※ 平成23年12月改正 法人の減価償却制度の改正に関するQ&A を参照。

改正事業年度又は平成24年4月1日以後最初に開始する事業年度の

いずれかの事業年度以後の各事業年度における償却限度額の計算について、

その減価償却資産の全てを平成24年4月1日以後に取得したものとみなして、

200%定率法により償却することができることとされました。

今回の税制改正の趣旨は「課税ベースの拡大」です。

税額 = 所得 × 税率

と表されますので、課税の均衡を維持しつつ、額面上の税率(法定実効税率)を引き下げるのと相対して、

その税額計算のもととなる課税所得の範囲が広がります。

(貸倒引当金が原則廃止になる措置も、同じようなものだとお考えください。)

したがって今回改正では、この4月から250%のものも200%に計算を引き直す必要があるのですが、

期の途中から計算方法を変えるのは大変ですので、を平成24年4月1日以後に取得したものとみなして

計算方法をすべての資産でそろえることができるのです。

ただし、留意点が2つ。

1)減価償却資産ごとに200%と250%を選択することはできません。これまで250%定率法で計算していた全資産が対象になります。

2)、平成24年4月1日の属する事業年度の確定申告書の提出期限までに、別途の届出が必要になります。

「減価償却資産の償却の方法等に関する経過措置の適用を受ける旨の届出書」といいます。

プロフィール

- 福岡市の税理士。中小企業のためのコンサル型税理士として税務・会計面はもちろんのこと、経営者のビジョンの具体化、管理会計をベースにしたお金の流れの見える化をアドバイスしています。

最新の投稿

セミナー情報2026/02/13【セミナー情報】4月10日(金)TKC経営支援セミナー2026『税制改正とTKCクラウド会計システム徹底活用セミナー』を開催します。

セミナー情報2026/02/13【セミナー情報】4月10日(金)TKC経営支援セミナー2026『税制改正とTKCクラウド会計システム徹底活用セミナー』を開催します。 その他2026/02/05厚生労働省「がん対策推進企業アクション」に登録しました。

その他2026/02/05厚生労働省「がん対策推進企業アクション」に登録しました。 【お知らせ】2026/01/30「なりすましメール」にご注意ください

【お知らせ】2026/01/30「なりすましメール」にご注意ください 【お知らせ】2025/12/26年末年始休業日のお知らせ|期間12/30(火)~1/4(日)

【お知らせ】2025/12/26年末年始休業日のお知らせ|期間12/30(火)~1/4(日)

はじめまして、わかりやすい説明で勉強させて頂いております。

質問です。

なぜ届け出書を出してまで、今までの250%を200%にする必要があるのでしょうか?

弊社はおかげさまで黒字続きですので、この特例が不利にしか思えませんf^_^;)

この特例を選ぶ会社はあると思われますか?特になる会社とはどういう場合なのか教えて頂けると幸いです。